Vánoce na dluh? Nesplácením půjček jsou nejvíce ohroženi lidé ve věku 35 až 44 let

Počet Čechů, kteří mají zároveň úvěr na bydlení i krátkodobou půjčku, překročil půl milionu osob. Dle aktuálních statistik Bankovního a Nebankovního registru klientských informací dluží Češi finančním institucím 1,784 bilionu Kč, o 76 miliard korun více než před rokem. Objem dlouhodobého dluhu činí 1,4 bilionu korun, což představuje meziroční růst o 4,4 %, a objem krátkodobého dluhu meziročně vzrostl o 4,5 % na výsledných 379,9 miliardy korun. Celkem mělo koncem třetího čtvrtletí roku 2015 nějakou formu úvěru 3,1 milionu lidí, z toho 609 tisíc má pouze dluh dlouhodobý a 1,9 milionu dluh pouze krátkodobý. Celkem 505 tisíc Čechů má oba druhy úvěrů zároveň.

Největší objem úvěrů mají lidé ve věku 35 – 44 let. Tato věková kategorie se také nejvýrazněji podílí na objemu dluhu ohroženého nesplácením. Koncem třetího čtvrtletí dosáhla celková částka dluhu po splatnosti výše 50,8 miliardy korun, a lidé ve věku 35 – 44 let se na ní podíleli 39 %. Nejvyšší průměrná částka ohroženého dluhu na klienta připadala na věkovou kategorii 45 – 54 let: u dlouhodobého dluhu je to 633 tisíc Kč, u krátkodobého potom 138 tisíc Kč.

„Vánoce jsou největšími svátky v roce, ale také obdobím, které nejvíce láká k nákupům na dluh. Bohužel proto v tomto období roku hrozí i největší riziko pádu do dluhové pasti. Spotřebitelům doporučuji, aby si před uzavřením další půjčky vždy prověřili, kolik úvěrů a v jaké výši již splácejí. A aby zvážili, jestli další úvěr ještě unesou,“ říká Jiří Rajl, ředitel Nebankovního registru klientských informací.

Nejsnáze mohou spotřebitelé získat přehled o svých stávajících půjčkách prostřednictvím internetového portálu www.kolikmam.cz. Jak uvádí jeho projektová manažerka Romana Knyblová, přes internet si svoji úvěrovou historii častěji kontrolují spíše mladší ročníky: „Celkem 36 % uživatelů portálu www.kolikmam.cz spadá do věkové skupiny 25 – 35 let, dalších 33 % pak do věkové skupiny 35 – 45 let. Zajímavé je, že větší přehled o svých úvěrech chtějí mít muži, kteří tvoří 68 % všech uživatelů.“

Nově poskytnuté úvěry ve třetím čtvrtletí 2015

Objem dluhu z úvěrů poskytnutých ve třetím čtvrtletí roku 2015 dosáhl úrovně 120,7 miliardy Kč.

Na dlouhodobý dluh z toho připadlo 78 miliard Kč (65 % celkové částky), což je o 14,2 miliardy Kč (resp. o 22 %) více než v předchozím roce. „Výhodné podmínky úvěrových sazeb na bydlení stále trvají a ovlivňují růst dlouhodobého dluhu. Pokud Česká republika udrží stávající hospodářský růst, dá se očekávat, že tato situace bude pokračovat i nadále“, vysvětluje Zuzana Pečená, ředitelka Bankovního registru klientských informací.

Meziročně se zvýšil i nový krátkodobý dluh, a to o 3,1 miliardy Kč (resp. o 8 %) na 42,7 miliardy Kč.

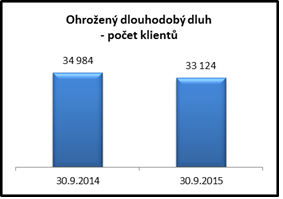

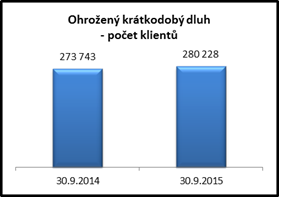

Graf 1: Ohrožené úvěry podle počtu klientů

Odborníci z Bankovního a Nebankovního registru klientských informací připravili pro spotřebitele pět rad, jak před Vánoci nespadnout do dluhů.

Pět rad, jak nespadnout do dluhů:

- Nepředlužujte se – mějte jen tolik závazků, kolik jste schopni řádně splácet. Vždy si tedy důkladně promyslete, na co půjčku chcete, a zda ji opravdu potřebujete. Nemyslete přitom jen na současnost, ale i na budoucnost, která může přinést nenadálé situace. Určitě proto mějte v záloze určitou finanční rezervu.

- Nepůjčujte si na zbytečnosti – zvažte, zda věci, které si chcete s pomocí úvěru pořídit, v současné době skutečně potřebujete. Určitě nekupujte na úvěr žádný produkt, který budete splácet delší dobu, než je jeho životnost. Například splácet rok čtrnáctidenní dovolenou.

- Nepůjčujte si na půjčku – pokud se již dostanete do situace, kdy nejste schopni řádně splácet, neřešte to dalšími půjčkami. Raději se domluvte přímo s poskytovatelem úvěru na řešení, například rozložení splácení do delšího období. Svou situaci můžete také konzultovat s Poradnou při finanční tísni (www.financnitisen.cz).

- Pečlivě prověřujte smlouvy – důkladně si pročtěte celou smlouvu a zjistěte, kolik reálně zaplatíte, včetně všech poplatků za správu úvěru, uzavření smlouvy a dalších. Neporovnávejte úrokové sazby, ale sazby RPSN a celkový objem peněz, které zaplatíte. Pozor také na vysoké smluvní pokuty, které u některých finančních institucí hrozí, a které mohou půjčku prodražit.

- Mějte stále přehled o svých půjčkách – evidujte si, kolik úvěrů splácíte a jakou celkovou částku měsíčně na ně vydáváte. Pomoci vám může webový portál www.kolikmam.cz, který informace o půjčkách shromažďuje za vás.